Процентная ставка. Как выбирать вклады и кредиты в банке — инструкция

Фото: РБК

Фото: РБК

Наш финансово-экономический эксперт Влад Грати на этот раз рассказывает читателям nokta об основах кредитования. О том, как и почему меняются ставки по кредитам и депозитам, а также дает несколько советов о выборе кредитных и депозитных продуктов.

Почему вообще в экономике изменяются ставки по кредитам?

В этом году во всем мире растут ставки по кредитам. Это следствие высокой инфляции, которая даже в развитых экономиках в этом году двузначная. В Еврозоне инфляция 10,7% в годовом выражении.

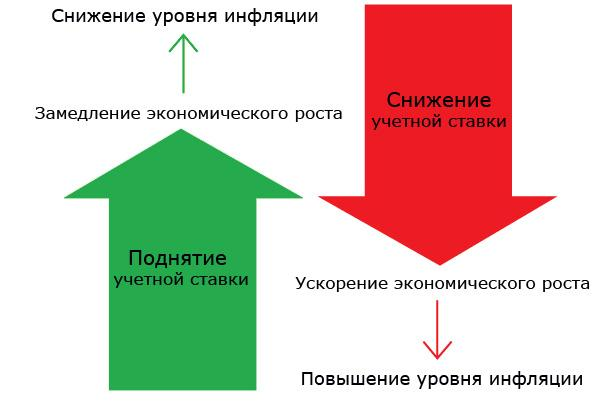

Центробанки большинства стран повышают ключевые ставки ради борьбы с инфляцией. Ключевая ставка — это буквально цена денег. И самый логичный шаг в ситуации, когда цены растут, — это сделать деньги дороже.

Ключевая ставка работает следующим образом:

- Центробанк повышает ключевую ставку. Из-за этого поднимаются ставки по кредитам и депозитам.

- Люди и бизнес берут меньше кредитов, и наоборот, приносят свои сбережения на банковские депозиты (вклады) под выросшие ставки.

- Денег в экономике становится меньше, покупательская активность падает, а с ними падают и цены.

Конечно, это вредит экономике и прибылям компаний, а еще делает кредиты дороже. Зато это эффективный способ бороться с инфляцией.

И наоборот, когда с инфляцией бороться не надо, Центробанки ставку снижают, делают деньги дешевле, разгоняют спрос и экономику.

2 вида ставок по кредитам и депозитам

- Фиксированная. Тут название говорящее. При депозите или кредите с фиксированной ставкой она сохраняется неизменной на протяжении всего действия контракта.

- Плавающая. В таком случае она изменяется вместе с ключевой ставкой в экономике.

Однозначно сказать, какой из этих вариантов выгодней и безопасней, невозможно. Предлагаю рассмотреть преимущества и недостатки отдельно по кредитам и депозитам.

Плавающая или фиксированная ставка по кредиту?

От выбора зависит, какая сторона будет принимать на себя риск повышения кредитных ставок в экономике.

- При кредитах с плавающей ставкой этот риск ложится на плечи заемщика (того, кто взял кредит). Если ставки поднимутся и увеличится стоимость привлечения денег для банка, то кредит с плавающей ставкой подорожает.

В качестве примера можно привести Prima Casa. В этом году заемщики по этому ипотечному кредиту столкнулись с резким ростом величины ежемесячных платежей. В Молдове для борьбы с инфляцией Национальный банк поднял ключевую ставку за год с 3,65% до 21,50%. Соответственно, размер платежа по ипотеке с плавающей ставкой увеличился пропорционально.

- И наоборот, при кредитах с фиксированной ставкой риски повышения ключевой ставки в экономике принимает на себя банк. Независимо от того, какие решения принимает Нацбанк, и насколько дороже теперь банкам привлекать капитал, ставка по фиксированному кредиту останется неизменной.

Стоит ли объяснять, что во втором случае (когда банк принимает больше риска), ставки по кредитам будут выше. Иными словами, банк, устанавливая фиксированную ставку, закладывает риск повышения ключевой ставки в стоимость кредита.

Это хороший маркетинговый ход. Кредиты с плавающими ставками имеют более низкие ставки, но скрывают в себе дополнительные риски.

Плавающая или фиксированная ставка по депозиту?

Тут ситуация немного сложнее. Условия те же:

- При фиксированных депозитах ставка остается оговоренной на протяжении всего действия депозита.

- А при плавающей модели ставка меняется вместе с ключевой.

Поэтому при выборе типа депозита (вклада) нужно ориентироваться на то, насколько высока сейчас ключевая ставка.

- Если в экономике ставка высокая, имеет смысл взять фиксированный депозит и зафиксировать такую доходность.

- Ну а если ключевая ставка низкая или в будущем можно ожидать высокой инфляции, имеет смысл открывать депозиты с плавающей ставкой. Она будет расти вместе со ставкой ключевой.

Как я уже говорил выше, в периоды высокой инфляции Нацбанк повышает ставки, а значит, доходность по депозиту будет частично эту инфляцию покрывать.

Собственно поэтому депозиты с плавающей ставкой — это хорошая страховка капитала от непредвиденной инфляции.

Если говорить про сегодняшний день, то мне кажется, что оптимальный вариант — депозит с фиксированной ставкой. Ключевая ставка Нацбанка сейчас 21,50%. Октавиан Армашу (председатель Нацбанка) уже высказывался, что скорее всего — это максимум. Депозит под фиксированную ставку сейчас можно сделать в районе 13-14 процентов годовых. Это очень высокая и привлекательная доходность. И даже если ставки в экономике начнут падать, это на вашей высокой доходности никак не отразится.

Еще несколько рекомендаций по выбору банковских продуктов

- Самое очевидное — внимательно изучайте условия и контракт на банковский продукт. Если речь идет о плавающей ставке, то нужно внимательно изучить правила ее изменения. Узнать периоды пересчета, а в идеале и точные формулы пересмотра.

- Если есть возможность — выбирайте депозиты (вклады) без возможности вывода (снятия) денег. По ним доходность будет выше, чем по депозитам до востребования.

- Если капитал большой, имеет смысл диверсифицировать портфель депозитов. Разместить их в разных банках, и возможно даже с разными моделями расчета доходности. Часть — под фиксированные ставки, часть — под плавающие. Так можно бороться и с рыночными, и с системными факторами риска.

- Следите за ключевой ставкой в стране. Сделайте это привычкой так же, как и просмотр курсов валют. Так для вас не станут сюрпризом изменения условий банковских контрактов. Также вы будете знать точно, какая модель депозита выгодна именно сейчас, а также, когда кредиты брать выгодно, а когда от них лучше воздержаться.

Спасибо за внимание.

Влад Грати

Читайте другие материалы автора:

- 6 частых вопросов о газе в Европе и Молдове — дефицит, цены на общем рынке и тарифы у нас

- Евро в Молдове упал! Вы уверены? Давайте мы вам докажем, что это не так

- Александр Лукашенко запретил ценам расти. А так можно было? К чему приводит заморозка цен? — анализ

- Закупочная цена газа в Молдове упала в 2 раза, но тарифы все равно выросли. Как так получилось?

- Выдержит ли Европа зиму без российской энергии? 50 лет назад она это уже доказала

nokta

Подписывайтесь на наш канал в Telegram, где мы публикуем самые важные новости дня, а также следите за нашими публикациями на YouTube, в Facebook, Одноклассниках, Instagram и TikTok.